Рекомендуемая ссылка на статью:

Аннотация: В статье, подготовленной в рамках диссертационного исследования, представлено взаимодействие макро- и микроуровней системы налогового контроля; дано авторское определение внутреннего налогового контроля, выделены его задачи, методологические принципы, характеристики контрольной методики, функции. Выявлено, что для эффективного функционирования такой системы необходимо специальное подразделение – корпоративная налоговая служба. Наличие в хозяйствующих субъектах системы внутреннего налогового контроля позволит стандартизировать их контрольные бизнес-процессы.

Ключевые слова: налог, система налогового контроля, внутренний налоговый контроль, горизонтальный мониторинг, корпоративная налоговая служба.

Каждый хозяйствующий субъект имеет определенные налоговые обязательства. В современных условиях перманентно изменяющейся налоговой системы, наличия в налоговом законодательстве норм двойного толкования и дискуссионности отдельных налоговых правил нередким является конфликт интересов налогоплательщиков и налоговых органов. Соответственно, все более востребованными являются следующие услуги, предлагаемые аудиторскими организациями как частным коммерческим структурам, так и компаниям с государственным участием: налоговый аудит и консалтинг, оптимизация налогообложения, аудит эффективности налогового планирования.

Согласно правилам (стандартам) аудиторской деятельности[1] ,аудитор при планировании аудита должен осуществить мониторинг адекватности и эффективности системы внутреннего контроля заказчика. Соответственно, при налоговом аудите необходима информация о состоянии системы внутреннего налогового контроля.

Внутренний налоговый контроль служит одним из инструментов снижения риска возникновения ошибок при расчете налоговых обязательств, непроизводительных расходов в виде штрафных санкций и пени за нарушение налогового законодательства.

В соответствии со ст. 82 Налогового кодекса Российской Федерации, налоговым контролем признается «деятельность уполномоченных органов по контролю за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства о налогах и сборах в порядке, установленном настоящим Кодексом»[2].

Объективная природа контроля имманентна налогам как экономической категории, она обусловлена тем, чтобы налоги могли выполнять свою фискальную функцию – формирование денежных фондов государства и обеспечение информационных источников для оценки необходимости применения налоговых регуляторов и действенности налоговых стимулов [Поролло, 2013. С. 86].

Мировая практика налогового администрирования основывается на более широком подходе к налоговому контролю – действие системы налогового контроля не ограничивается только государственным уровнем (макроуровень). Важной составляющей этой системы является внутрифирменный налоговый контроль (микроуровень).

Именно стимулирование мероприятий по постановке или совершенствованию системы внутреннего налогового контроля (на микроуровне) может в значительной степени влиять на повышение эффективности работы системы налогового контроля на государственном уровне (на макроуровне) в целом.

Наиболее эффективное взаимодействие макро- и микроуровней системы налогового контроля осуществляется через систему горизонтального мониторинга – расширенного информационного взаимодействия налоговых органов с налогоплательщиками, с добровольным раскрытием информации налоговому органу, предварительным согласованием правил сложных сделок, что снижает для обеих сторон время и издержки последующего налогового контроля. Таким образом достигается взаимное доверие, понимание и прозрачность. Такая форма государственного налогового контроля появилась в России в декабре 2012 года[3].

На рисунке 1 представлено графическое соотношение контрольных процедур при горизонтальном мониторинге. Как видим, если налоговой проверке предшествует внешний аудит (включая налоговый аудит), который в свою очередь опирается на внутренний аудит, использующий в своей работе данные системы внутреннего контроля бизнес-процессов налогоплательщика (правая часть рисунка), то это существенно снижает продолжительность и трудоемкость налоговых проверок (левая часть рисунка).

Рис. 1. Соотношение контрольных процедур при горизонтальном мониторинге

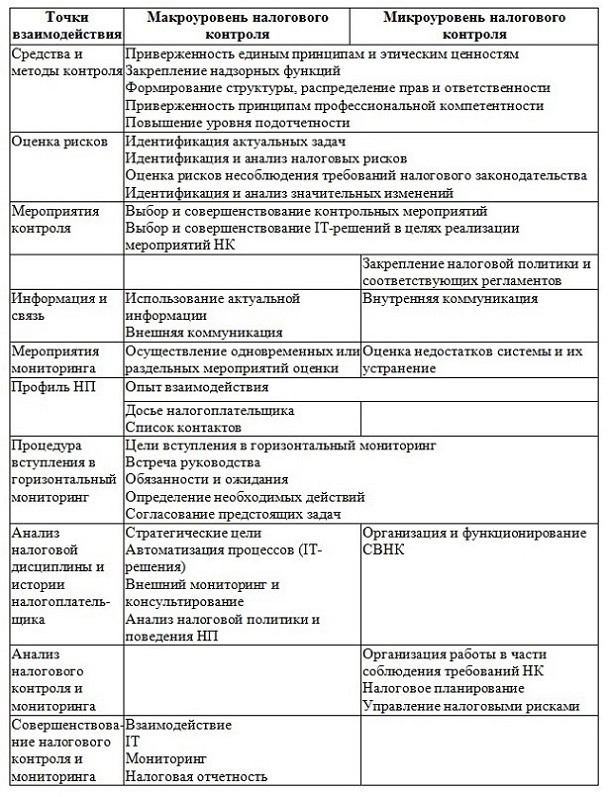

Взаимодействие макро- и микроуровней системы налогового контроля при горизонтальном мониторинге представлено в таблице 1 [Цепилова, 2013. С. 69].

Таблица 1. Взаимодействие макро- и микроуровней системы налогового контроля при горизонтальном мониторинге

Мы в целом соглашаемся с определением внутреннего налогового контроля М. А. Гостевой как «инициативного, предупредительного контроля, организуемого и проводимого хозяйствующим субъектом с целью проверки правильности и своевременности выполнения налоговых обязательств перед государством» [Гостева, 2008. С. 7].

Расширяя данную трактовку, мы рассматриваем внутренний налоговый контроль как составную часть внутреннего финансового контроля, представляющую собой особый вид деятельности внутренней контрольной службы хозяйствующего субъекта по мониторингу и предваряющей проверке своевременности, правильности и полноты исчисления налоговых обязательств, достоверностью налоговой отчетности. В итоге достигается не только обеспечение выполнения норм налогового законодательства, но и выявление резервов снижения налоговых платежей и минимизация налоговых рисков.

Задачами внутреннего налогового контроля являются:

– выявление и документирование рисков;

– системный анализ влияния изменений;

– регулярное осуществление актуализации, тестирования и сертификации контрольных мероприятий;

– регулярный мониторинг замечаний и статуса планов их устранения.

При достижении этих задач:

– показатели исправленных нарушений в налоговых процедурах всегда превышают показатели вновь выявленных;

– сумма рисков, выявленных сотрудниками службы внутреннего налогового контроля, превышает предварительные претензии налоговых органов;

– суммы выигранных налоговых споров превышают суммы претензии по решениям налогового органа;

– динамика данных показателей улучшается.

В противном случае цели внутреннего налогового контроля не достигнуты и требуется возврат к описанию рисков и контрольных точек. Выявленные при контроле замечания фиксируются и назначаются ответственные за их исправление. Регулярно осуществляется мониторинг статуса выявленных замечаний и по их динамике определяются зоны повышенного риска, даются рекомендации функциональным руководителям. Необходимо не только осуществлять мониторинг ключевых показателей выполнения (исполнения) процедур по конкретному процессу (функции, задаче, процедуре), но и делать перекрестные сравнения ключевых показателей выполнения (исполнения) процедур, так как многие процедуры в компании взаимосвязаны.

Система внутреннего налогового контроля хозяйствующего субъекта базируется на следующих методологических принципах:

– независимость (отдел внутреннего налогового контроля не должен быть связан или зависим от бухгалтерии или иной финансовой службы и может подчиняться только непосредственно руководству хозяйствующего субъекта);

– планомерность (должны быть разработаны и выполняться регламенты и соблюдаться сроки контрольных мероприятий);

– регулярность (контроль должен проводиться систематически, носить регулярный характер);

– объективность и достоверность (исключены субъективные оценки, искажение фактических данных);

– ответственность (по результатам контрольных мероприятий должны осуществляться взыскания с виновных лиц);

– законность (необходимо соблюдение налогового, гражданского, трудового и др. законодательства Российской Федерации);

– соблюдение налоговой тайны (данные налогового учета являются налоговой тайной хозяйствующего субъекта);

– всеобщность налогового контроля (контрольными мероприятиями должны быть охвачены все хозяйственные процессы, имеющие налоговые последствия);

– единство (целостности и унификации внутреннего налогового контроля служит соответствующий внутрифирменный стандарт);

– своевременность (контрольные мероприятия проводятся не только перед составлением налоговой отчетности, но и в течение налогового (отчетного) периода;

– документальное оформление результатов контроля (контрольные мероприятия оформляются соответствующими документами (например, актами проверки).

Реализация данных принципов позволяет обеспечить непрерывность, независимость, согласованность и предупредительный характер внутреннего налогового контроля хозяйствующего субъекта.

К основополагающим характеристикам методики внутреннего налогового контроля можно отнести следующие [Букина, 2007. С. 34]:

– все налоговые решения принимаются с помощью определенных регламентов, что позволяет исключить субъективизм;

– налоговые параметры фиксируются на этапе внедрения методики и никакое должностное лицо хозяйствующего субъекта (включая руководителя и главного бухгалтера) не может принять ни одного решения единолично; в исключительных ситуациях налоговое заключение принимает группа экспертов (комиссия);

– четко обозначен круг лиц, имеющих право выполнять определенные действия и процедуры в отношении налогов;

– любая финансово-хозяйственная операция должна сопровождаться определенным документооборотом;

– для уменьшения риска возникновения налоговой ошибки максимально используются стандартизованные документы; при этом ни один документ не должен существовать в одном экземпляре: должна быть хотя бы еще одна его копия на случай утери;

– повседневному контролю подлежит обоснованность применения налоговых льгот по каждой сделке;

– вся корреспонденция бухгалтерских счетов и налоговые расчеты производятся на основе таблицы типовых хозяйственных операций (ситуаций); в первичных документах и бухгалтерских регистрах делается ссылка на операцию в этой таблице;

– нетипичная ситуация требует оформления карты налоговых решений, которую заполняет специальная экспертная комиссия по налогообложению.

Внутренний налоговый контроль можно разделить на предварительный и последующий (текущий).

Целью предварительного внутреннего налогового контроля является предотвращение нарушений на этапе совершения хозяйствующим субъектом определенных действий, в том числе заключения сделок и договоров. На этапе планирования процедур внутреннего налогового контроля предполагается выделение следующих основных элементов: объекта контроля, критерия эффективности состояния, функционирования объекта контроля и методики внутреннего налогового контроля.

Последующий (текущий) внутренний налоговый контроль должен производиться в ходе осуществления внутренних проверок.

Мы считаем, что система внутреннего налогового контроля выполняет четыре функции:

– информационную (полученная в ходе контрольных действий информация будет использована в дальнейшем для принятия новых управленческих решений по налогам);

– мобилизующую (изыскание различного рода резервов и для устранения недостатков, выявленных в ходе контроля для минимизации налоговых обязательств);

– воспитательную (выработка у персонала организации привычки неукоснительно соблюдать все регламентирующие его деятельность документы, в том числе в части налоговой функции);

– профилактическую (внутренний налоговый контроль способствует предотвращению негативных налоговых последствий).

Реализация функций внутреннего налогового контроля осуществляется посредством контроля за:

– формированием налогооблагаемой базы при исчислении налоговых обязательств;

– своевременностью и полнотой исполнения налоговых обязательств;

– своевременностью и полнотой использования налоговых льгот;

– исключением из объектов налогообложения доходов, не подлежащих налогообложению;

– возникновением и своевременной реализацией налоговых требований;

– формированием цены и условий в договорах, заключаемых хозяйствующим субъектом на предмет включения в договорную цену всех налогов и сборов и исключения негативных налоговых оговорок.

Осознавая важность контроля на данном участке хозяйственной деятельности, западные авторы [Элгуд, Фултон, Шуцман, 2012. С. 195] предлагают создание специального подразделения внутреннего контроля – корпоративной налоговой службы (службы внутреннего налогового контроля), отвечающей за обеспечение соблюдения налогового законодательства, постановку и ведение налогового учета, привлечение налоговых консультантов и применение рекомендаций по налоговому планированию, представление налоговой отчетности и взаимодействие с налоговыми органами.

Выделим основные функции службы внутреннего налогового контроля.

- Мониторинг эффективности процедур внутреннего налогового контроля. Постановка необходимых систем налогового учета и внутреннего налогового контроля входит в обязанности руководства, а на службу внутреннего налогового контроля возлагаются обязанности по проверке этих систем, мониторингу эффективности их функционирования, а также представлению рекомендаций по их усовершенствованию.

- Исследование финансовой, управленческой, правовой и налоговой информации, что включает в себя обзорную проверку средств и способов, используемых для сбора, измерения, классификации этой информации и составления отчетности на ее основе, а также специфические запросы в отношении отдельных ее составляющих частей, включая детальное тестирование хозяйственных операций, регистров бухгалтерского и налогового учета и других процедур.

- Контроль за соблюдением налогового законодательства Российской Федерации, нормативных актов, а также внутренних требований руководства.

- Выявление и предупреждение налоговых рисков, проведение мероприятий по их минимизации.

- Служба внутреннего налогового контроля должна привлекаться при налоговых проверках для предоставления устных и письменных пояснений инспекторам в ходе проверки, а по ее окончании непосредственно подготавливать возражения по акту проверки.

Часто департамент (службу) внутреннего контроля во многих компаниях рассматривают как элемент, «мешающий» работе функциональных подразделений. На наш взгляд, необходимо рассматривать данную функцию как партнерскую, которая может дать информацию о ценном опыте или новации из другой функции или из мировой практики. Соответственно, сотрудники службы внутреннего налогового контроля должны обладать широкими компетенциями в бухгалтерском, налоговом, гражданском и трудовом законодательствах, постоянно поддерживать свой высокий профессиональный уровень.

Таким образом, активный интерес ряда специалистов в области налогового менеджмента к информации внутреннего контроля привел к расширению его предметной области в части осуществления контроля налоговых обязательств.

Внутренний налоговый контроль будет способствовать снижению рисков возникновения ошибок при расчете и уплате налогов, а четкая регламентация контрольных действий позволят минимизировать затраты на его осуществление. В целом система внутреннего налогового контроля позволит стандартизировать контрольные бизнес-процессы хозяйствующих субъектов.

Литература

Букина Г. Н. Корпоративный налоговый менеджмент как неотъемлемая составляющая стратегии управления бизнесом // Эко. 2007. № 1.

Гостева М. А. Система внутреннего налогового контроля организации: автореф. дисс… канд. экон. наук. Москва, 2008.

Калиничева Р. В., Макарова Н. Н. Институциональный подход к формированию системы внутреннего налогового контроля // Аудит и финансовый анализ. 2010. № 4.

Поролло Е. В. Налоговый контроль: сущность и место в системе государственного финансового контроля // Terraeconomicus. 2013. Том 11. № 3. Часть 3.

Цепилова Е. С. Система контроля налоговых обязательств хозяйствующих субъектов: монография / Е. С. Цепилова. М.: Вузовская книга, 2013.

Элгуд Т., Фултон Т., Шуцман М. Эффективное управление налогообложением. Будущее корпоративной налоговой службы / Пер. с англ. В.Ионов. М.: Альпина Паблишер, 2012.

[1] Правило (стандарт) аудиторской деятельности № 8 «Понимание деятельности аудируемого лица, среды, в которой она осуществляется, и оценка рисков существенного искажения аудируемой финансовой (бухгалтерской) отчетности» (в ред. Постановлений Правительства Российской Федерации от 19 ноября 2008 года № 863, от 27 января 2011 года № 30) и правило (стандарт) № 29 «Рассмотрение работы внутреннего аудита» (утв. Постановлением Правительства Российской Федерации 23 сентября 2002 года № 696).

[2] Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 года № 146-ФЗ. http://base.consultant.ru

[3]Пресс-релиз ФНС РФ от 25.12.2012. www.nalog.ru